Слайды и текст этой презентации

Слайд 1

Описание слайда:

Налог на добавленную стоимость

Слайд 2

Описание слайда:

Содержание

Определение……………………………………….…….…3

Плательщики НДС…………………………………………..4

Объекты налогообложения………………………………5

Налоговые ставки НДС………………………………….…6

Налоговые вычеты…………………………………………...7

Освобождение от НДС……………………………………8

Место реализации…………………………………………9

Заключение…………………………………………………10

Слайд 3

Описание слайда:

Определение

Налог на добавленную стоимость (НДС) – это косвенный налог на прибавочную (добавленную) стоимость, возникающую в процессе создания товаров, работ, услуг. Налог уплачивается по мере реализации произведенной продукции (выполнения работ, оказания услуг) или получения предварительной оплаты от покупателя. Исчисление и уплата налога регламентированы главой 21 НК РФ.

Слайд 4

Описание слайда:

Плательщики НДС

Согласно ст. 143 НК РФ плательщиками НДС признаются:

Организации и индивидуальные предприниматели (ИП)

Лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Таможенного союза

Доверительные управляющие - при совершении операций в соответствии с договором доверительного управления имуществом (п.1 ст. 174.1 НК РФ)

Слайд 5

Описание слайда:

Объекты налогообложения

Реализация товаров (работ, услуг) на территории РФ, в том числе реализация "предметов залога" и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении "отступного" или "новации", а также передача имущественных прав;

Передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе (признается реализацией);

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, "расходы" на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Слайд 6

Описание слайда:

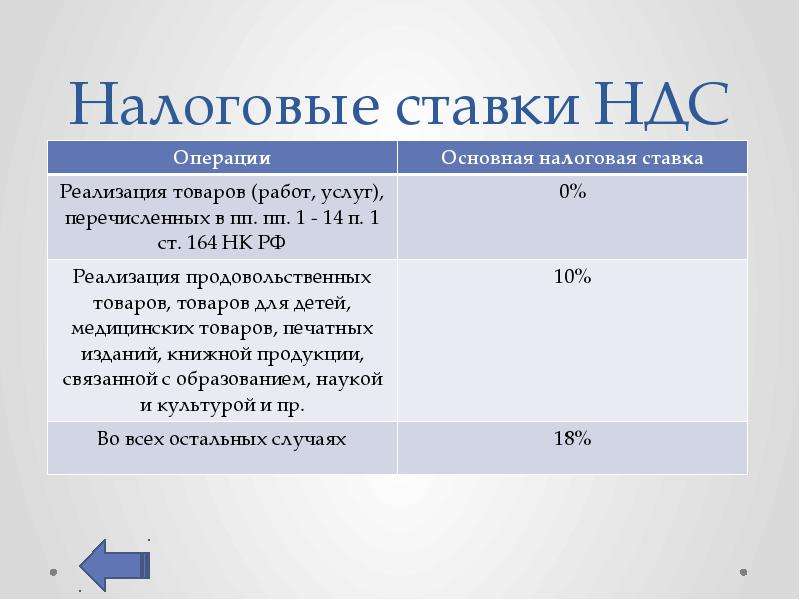

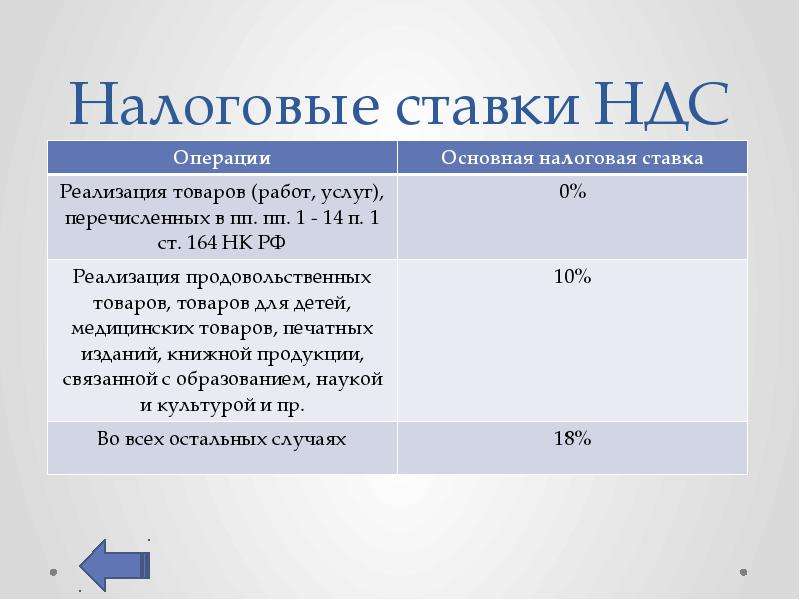

Налоговые ставки НДС

Слайд 7

Описание слайда:

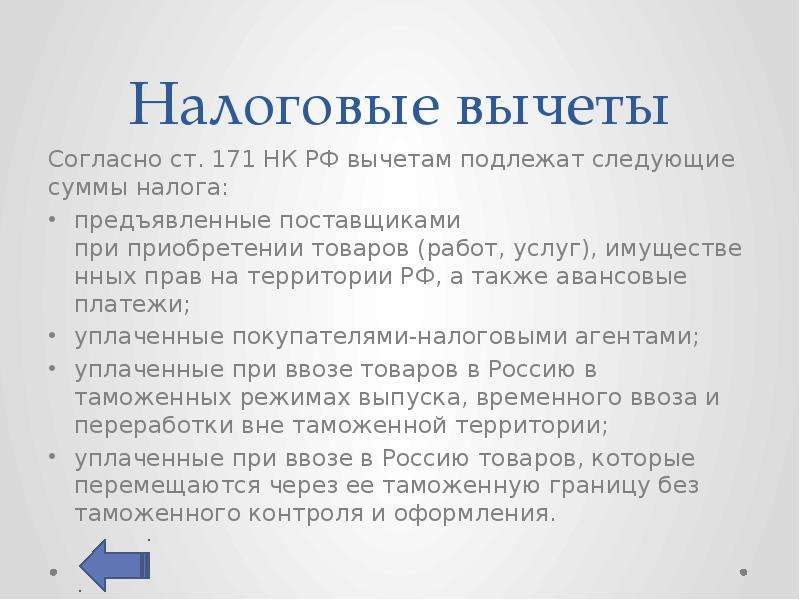

Налоговые вычеты

Согласно ст. 171 НК РФ вычетам подлежат следующие суммы налога:

предъявленные поставщиками при приобретении товаров (работ, услуг), имущественных прав на территории РФ, а также авансовые платежи;

уплаченные покупателями-налоговыми агентами;

уплаченные при ввозе товаров в Россию в таможенных режимах выпуска, временного ввоза и переработки вне таможенной территории;

уплаченные при ввозе в Россию товаров, которые перемещаются через ее таможенную границу без таможенного контроля и оформления.

Слайд 8

Описание слайда:

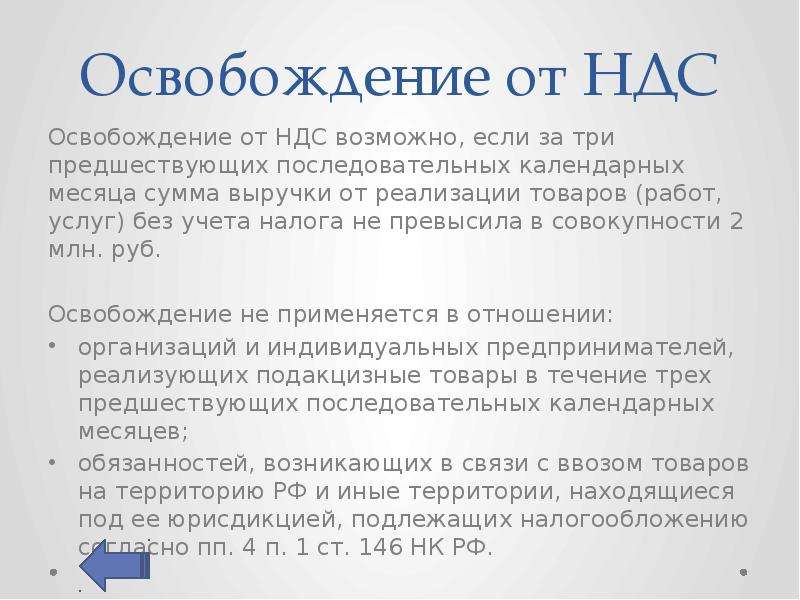

Освобождение от НДС

Освобождение от НДС возможно, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности 2 млн. руб.

Освобождение не применяется в отношении:

организаций и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев;

обязанностей, возникающих в связи с ввозом товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, подлежащих налогообложению согласно пп. 4 п. 1 ст. 146 НК РФ.

Слайд 9

Описание слайда:

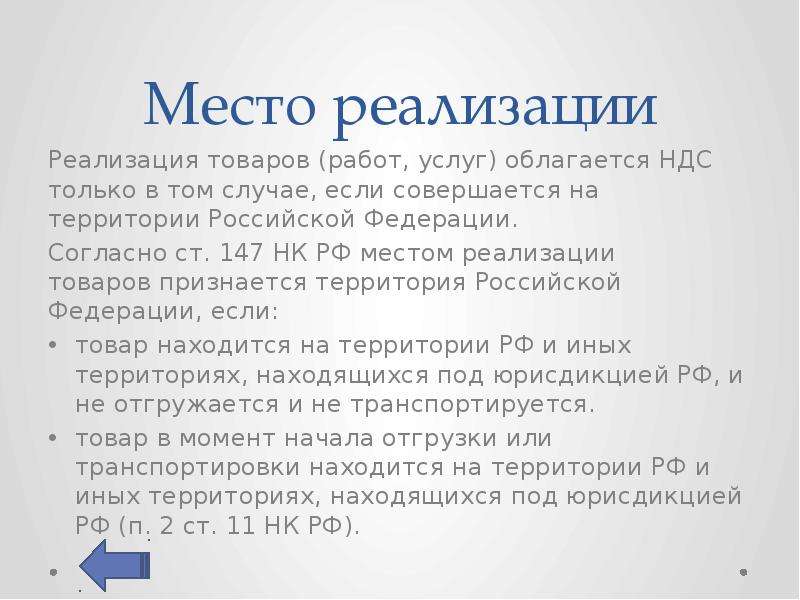

Место реализации

Реализация товаров (работ, услуг) облагается НДС только в том случае, если совершается на территории Российской Федерации.

Согласно ст. 147 НК РФ местом реализации товаров признается территория Российской Федерации, если:

товар находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ, и не отгружается и не транспортируется.

товар в момент начала отгрузки или транспортировки находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ (п. 2 ст. 11 НК РФ).

Слайд 10

Описание слайда:

Заключение

НДС существует в форме изъятия в бюджет части прироста стоимости товаров (работ, услуг). НДС является косвенным налогом, т.к. устанавливается в виде надбавки к цене или тарифу (аналогично акцизу и таможенной пошлине), в отличие от прямых налогов. На практике НДС похож на налог с оборота, а бремя его уплаты в конечном итоге ложится на потребителя.

Презентацию на

тему Налог на добавленную стоимость (НДС) можно скачать бесплатно ниже: